此前,瑞豐德永帶大家一起探討過關(guān)于基金的組織形式及其相關(guān)應(yīng)用,這一期,我們將為大家?guī)砭C合性內(nèi)容介紹:通過了解基金設(shè)立目的與意義,探討經(jīng)過多年的發(fā)展目前外資私募基金在我國發(fā)展的狀況。

基金組織形式(架構(gòu))

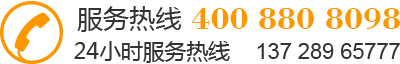

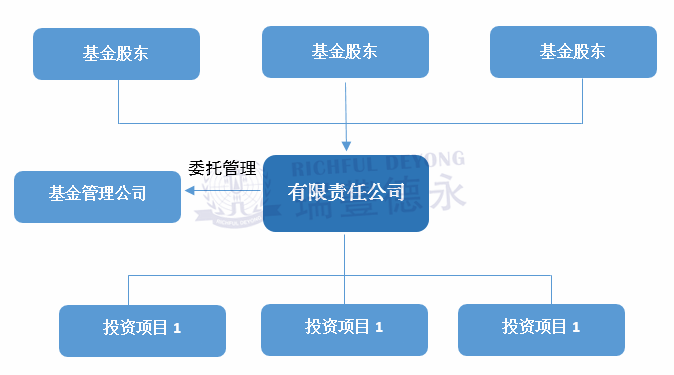

公司制基金

在公司制模式下,投資者作為股東參與投資,依法享有股東權(quán)利,并以其出資為限對(duì)基金債務(wù)承擔(dān)有限責(zé)任。

從法律角度來看,公司制基金的最高權(quán)力機(jī)構(gòu)為股東大會(huì),投資者擁有權(quán)利較大,可通過股東大會(huì)和董事會(huì)委任并監(jiān)督基金管理人,甚至能影響管理人的決策。

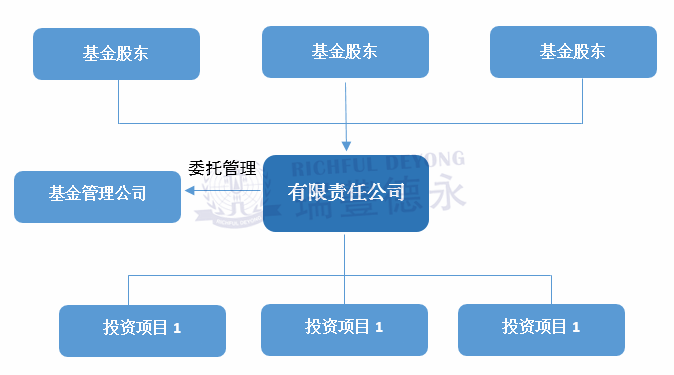

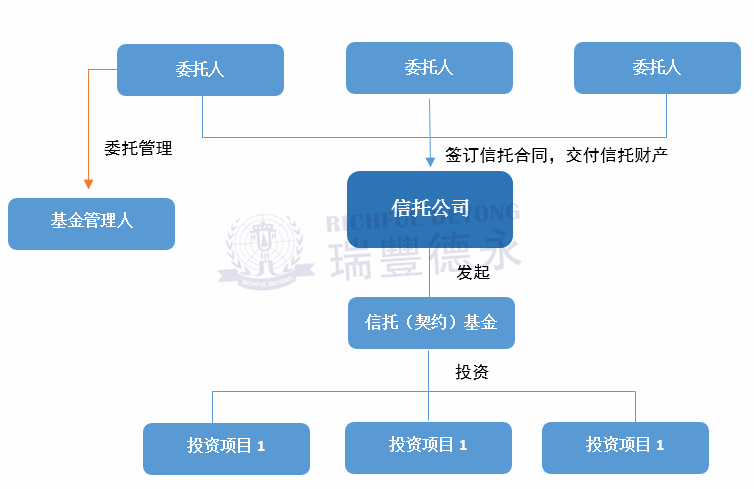

信托制基金

信托制基金,也稱為契約型基金,根據(jù)某種信托契約關(guān)系建立。

投資者作為基金的委托人兼受益人參與投資,基金管理人則作為受托人,以自己的名義為基金持有人的利益行使基金財(cái)產(chǎn)權(quán),并承擔(dān)相應(yīng)的受托人責(zé)任。

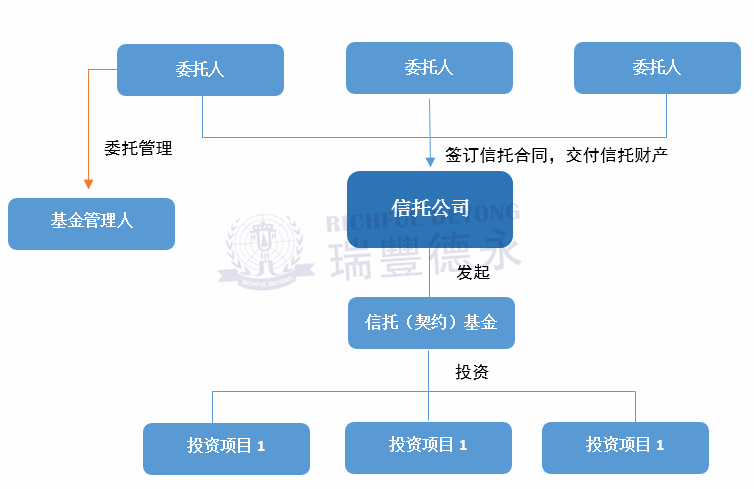

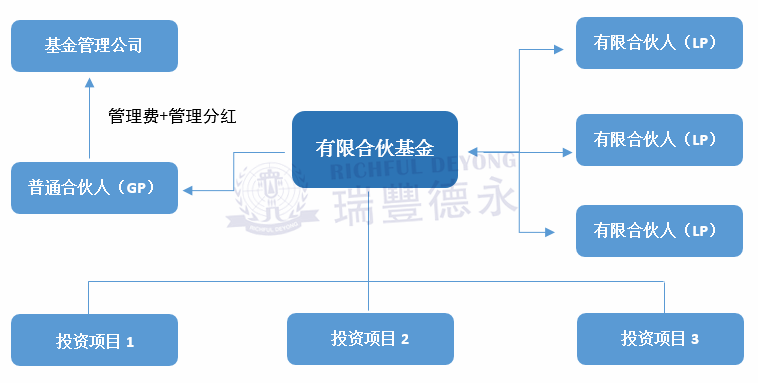

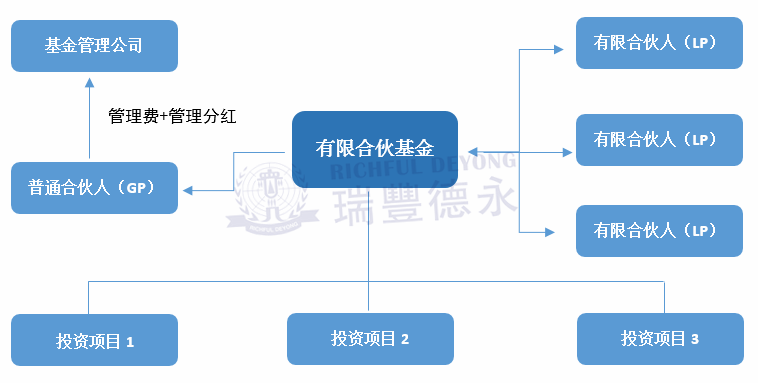

有限合伙制基金

有限合伙基金由普通合伙人(GP)和有限合伙人(LP)依據(jù)有限合伙協(xié)議(Limited Partnership Agreement,LPA)共同設(shè)立,其中必須至少有一家為普通合伙人。

有限合伙制基金已逐步成為基金的主流,由于自然人作為GP執(zhí)行合伙事務(wù)風(fēng)險(xiǎn)較高,實(shí)際操作為基金管理人為公司,基金為有限合伙制企業(yè)。由于公司制實(shí)行有限責(zé)任制,一旦基金面臨不良狀況,作為有限責(zé)任的基金管理公司則可以成為風(fēng)險(xiǎn)隔離墻,從而管理人的個(gè)人風(fēng)險(xiǎn)得以降低。

三種基金組織形式優(yōu)勢對(duì)比

從方便資金募集和資金使用效率的角度來看,公司制和有限合伙制都要優(yōu)于信托制。

公司制基金相比其他基金的一個(gè)優(yōu)勢是管理費(fèi)用相對(duì)低廉,如果公司制基金以公司稅后利潤分配形式返還投資者的本金,則需要按照規(guī)定提取各項(xiàng)公積金并繳納相應(yīng)所得稅,免稅的養(yǎng)老基金不會(huì)投資于公司制基金,因此歐美基金很少采用公司制。

我國《合伙企業(yè)法》規(guī)定,合伙人在合伙企業(yè)清算前不得請(qǐng)求分割合伙企業(yè)的財(cái)產(chǎn),但并不禁止合伙企業(yè)派發(fā)利潤。由于合伙企業(yè)本身不是納稅主體,因此有限合伙制基金可以以利潤形式返還資本金及投資收益。

從國際實(shí)踐和國內(nèi)發(fā)展趨勢來看,有限合伙制是基金組織形式較為合適的選擇。有限合伙制基金可以進(jìn)行靈活有效的資產(chǎn)配置和運(yùn)營管理,可以自動(dòng)實(shí)現(xiàn)較為合理的利潤分配模式,降低投資人的稅賦,從而實(shí)現(xiàn)價(jià)值的最大化。設(shè)立基金時(shí)一般優(yōu)先考慮有限合伙制。

關(guān)于基金的分類

按照基金成立的目的不同,基金可以分為并購基金、產(chǎn)業(yè)基金、引導(dǎo)基金和成長基金等。

并購基金

指通過參股或者收購標(biāo)的公司股權(quán),獲得對(duì)標(biāo)的公司的決策權(quán)或控制權(quán),然后對(duì)其進(jìn)行一定的重組整合,實(shí)現(xiàn)公司價(jià)值提升。

并購基金持有一段時(shí)間后以轉(zhuǎn)讓、出售、上市等手段退出,實(shí)現(xiàn)獲利。在投資方式上,并購基金多采取股權(quán)投資方式,少部分涉及債權(quán)投資。并購基金期限一般不超過5年。

產(chǎn)業(yè)基金

作為私募基金的一種,一般是指對(duì)具有高增長澘力的未上市企業(yè)進(jìn)行股權(quán)或準(zhǔn)股權(quán)投資,并參與被投資企業(yè)的經(jīng)營管理,以期所投資企業(yè)發(fā)育成熟后通過股權(quán)轉(zhuǎn)讓等方式實(shí)現(xiàn)資本值。

引導(dǎo)基金

是一種主要由政府出資設(shè)立,不以盈利為目的,主要是引導(dǎo)社會(huì)資金設(shè)立創(chuàng)業(yè)投資企業(yè),并通過其支持初創(chuàng)期企業(yè)創(chuàng)新創(chuàng)業(yè)的政策性基金。

成長基金

通常以少數(shù)股權(quán)但不控股的方式,投資于正在尋找資本,擴(kuò)大或重組業(yè)務(wù),進(jìn)入新市場或?yàn)橹卮蟛①忢?xiàng)目融資的較成熟企業(yè)。

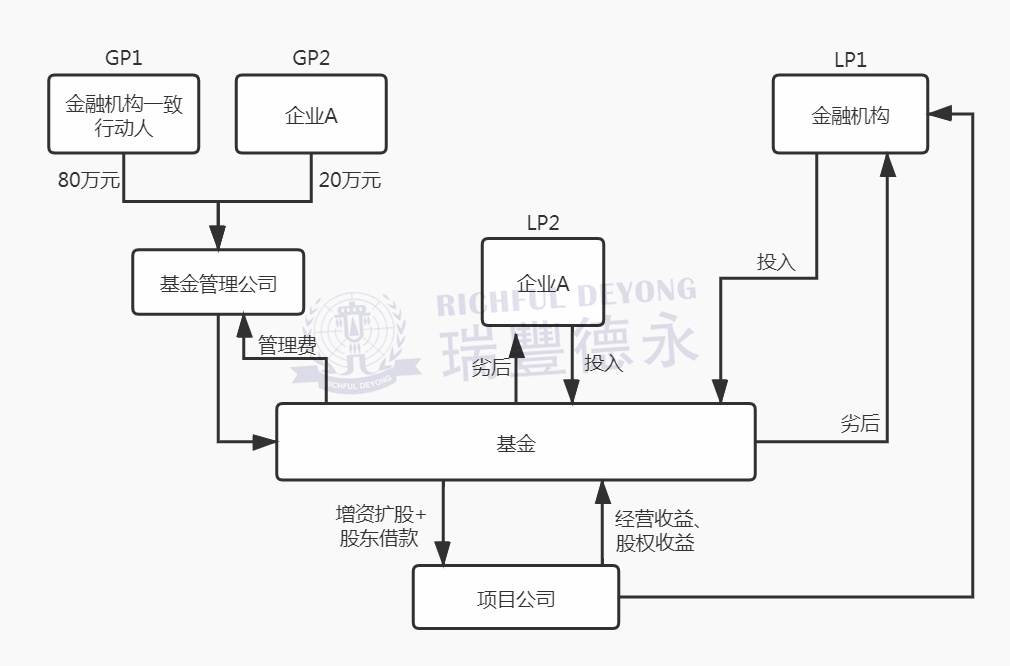

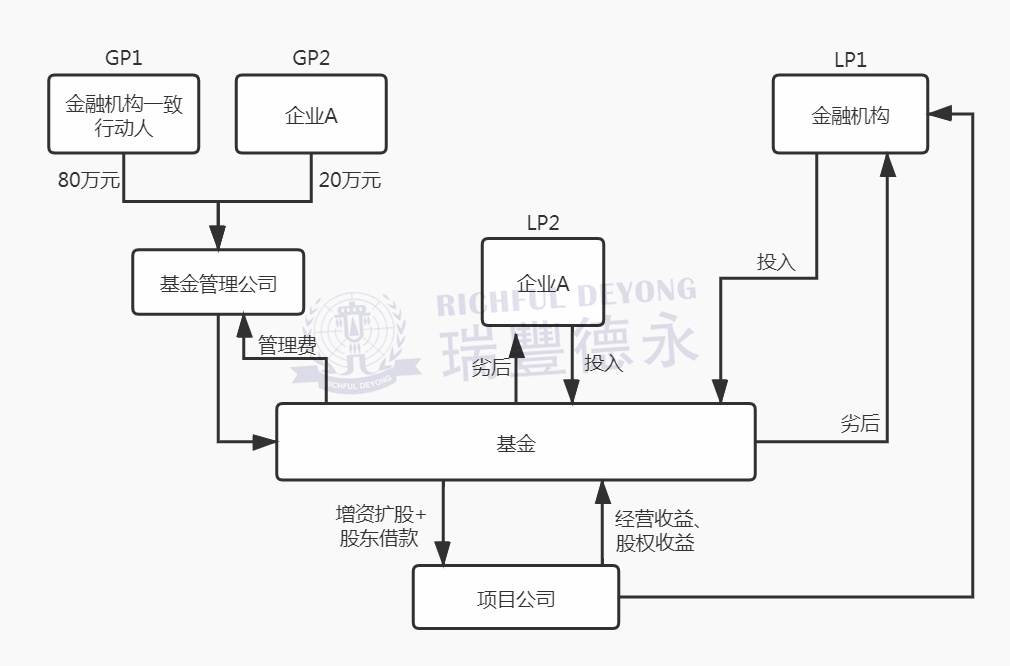

社會(huì)資本發(fā)起投資基金

這種基金指的是有建設(shè)運(yùn)營能力的社會(huì)資本發(fā)起成立股權(quán)投資基金,社會(huì)資本一般都具有建設(shè)運(yùn)營的資質(zhì)和能力,在與政府達(dá)成框架協(xié)議后,通過聯(lián)合銀行等金融機(jī)構(gòu)成立有限合伙基金,對(duì)接項(xiàng)目。社會(huì)資本與金融機(jī)構(gòu)合資成立基金管理公司擔(dān)任GP,金融機(jī)構(gòu)作為優(yōu)先級(jí)LP,社會(huì)資本作為劣后級(jí)LP,成立有限合伙形式的投資基金,以股權(quán)的形式投資項(xiàng)目公司。

基金設(shè)立的意義

設(shè)立基金對(duì)不少人而言,可以獲得長期、靈活、低成本資金支持,與傳統(tǒng)的銀行貸款相比,基金具有門檻低、效率高、資金量充裕等優(yōu)點(diǎn)。在資金募集的時(shí)間和規(guī)模上也具有相當(dāng)?shù)撵`活性,從而提高了資金的利用效率。其放大杠桿,有助于實(shí)現(xiàn)資金募集與項(xiàng)目建設(shè)運(yùn)營需求的無縫銜接。

(雙GP基金示圖,點(diǎn)擊可放大圖片)

此外,通過基金的設(shè)置,(如雙GP,如上圖所示)基金可以分為并表基金和出表基金,或可靈活轉(zhuǎn)換,通過這種方式來實(shí)現(xiàn)實(shí)現(xiàn)表外融資,LP的處理應(yīng)可根據(jù)業(yè)務(wù)實(shí)質(zhì)分別記入債務(wù)或“少數(shù)股東權(quán)益”,對(duì)于設(shè)立基金人在一定條件下可實(shí)現(xiàn)降低資產(chǎn)負(fù)債率的目的。